La deuda es impagable, pues los números son elocuentes.

Al cierre de 2022 la relación entre deuda mundial (hogares, empresas, bancos y Gobiernos) y el PIB mundial se situó en el 338%, según datos del Instituto Internacional de Finanzas.

Si acudimos a la ubérrima Unión Europea, la deuda pública media de los Estados miembros ronda el 90% y la de España el 115%.

Recordemos que los criterios de convergencia o criterios de Maastricht, que fijaban los requisitos a cumplir por parte de los Estados de la Unión Europea para ser admitidos en la eurozona, establecían que la deuda pública no podría representar una cantidad mayor que el 60% del PIB.

Pues bien, ¿cómo denominar a un sistema financiero que sabe que los niveles de deuda son tan altos que resulta imposible abonarla en su integridad, pero a pesar de ello sigue emitiendo más deuda?

La forma más apropiada sería «esquema piramidal», esto es, un mecanismo cuya estabilidad depende de que siga llegando dinero al sistema para que nuevos inversores abonen los beneficios (intereses) y permitan amortizar los préstamos de los que primero aportaron fondos; y donde la exigencia simultánea del reembolso de sus inversiones por parte de los partícipes es sinónimo de quiebra, pues no existen reservas suficientes para cubrir la totalidad del endeudamiento.

Pues bien, para entender las llamadas «corridas» bancarias de 2023 vamos a quedarnos con la idea de que el mundo de las finanzas vive una «crisis piramidal», también conocida como «devuélveme mi pasta», que fue algo parecido a lo que le dijo De Gaulle a Nixon a cuenta del cambio de los dólares que atesoraba Francia, por oro de la Reserva Federal estadounidense.

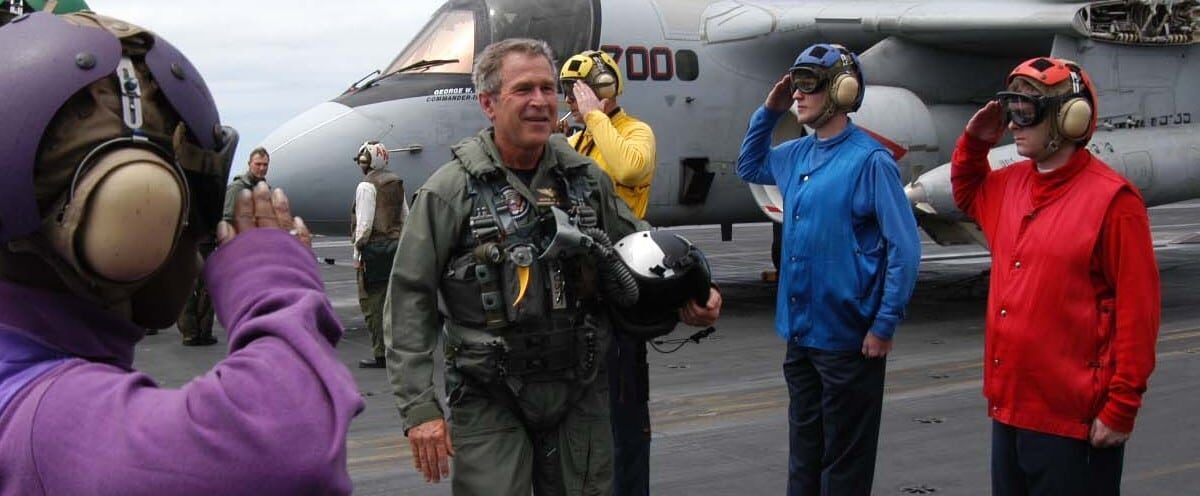

De Gaulle destruyó la pirámide del patrón oro

Recordemos que, según los acuerdos económicos que alcanzaron los aliados de la II Guerra Mundial en la Conferencia de Bretton Woods (1944), la única moneda que podía cambiarse por oro era el dólar (concretamente, una onza de oro equivalía a 35 $) siendo la Reserva Federal americana la que respaldaba ese tipo de cambio fijo.

La realidad del crecimiento económico en Japón y Alemania durante las siguientes décadas deterioró al dólar en relación con las divisas de estos países. Además, la inflación empeoró el valor de la moneda americana con respecto al oro.

En definitiva, quien quería una onza de oro en el mercado debía ofrecer más de los 35$ establecidos en 1944.

No obstante, la Reserva Federal seguía sujeta a los acuerdos de Bretton Woods respecto a la paridad oro-dólar.

Esta situación podría provocar un grave daño a las reservas estadounidenses en oro y enormes pérdidas de capital si los tenedores de dólares pidiesen la conversión, pues mantener un tipo de cambio fijo alejado del valor real haría que USA recibiera por su oro menos dólares de los que podría conseguir con un tipo de cambio flotante.

Por tanto, el sistema podía mantenerse mientras los poseedores de la divisa norteamericana no solicitaran cambiarla por el dorado metal.

Precisamente eso fue lo que decidió De Gaulle en 1965: convertir en oro 150 millones de dólares. Le siguió Alemania y el sistema financiero basado en el patrón oro pasó a mejor vida, luego de un cínico discurso de Nixon el 15 de agosto de 1971 anunciando que había ordenado al Secretario del Tesoro «suspender temporalmente» la convertibilidad del dólar en oro y «defender el dólar contra los especuladores».

Pues bien, si la decisión francesa provocó el fin del patrón oro porque no había suficiente metal en las cajas fuertes useñas para canjearlo por dólares, la petición de los depositantes y/o de los accionistas de que les devuelvan su dinero ha terminado por quebrar Credit Suisse.

«Devuélveme mi oro», «devuélveme mi pasta» son anatemas para los sistemas financieros organizados como esquemas piramidales, ya sean los configurados en torno al dinero fiat, ya sean los que funcionan en base al patrón oro, como acabamos de comprobar, pues da igual uno u otro mientras haya un Estado expansivo que necesite una estructura financiera piramidal. Veámoslo.

Tipos de pirámides

Los esquemas piramidales pueden ser abiertos o cerrados.

En las pirámides abiertas la mayor parte de los inversores conocen la forma del negocio y, no obstante, aceptan entrar porque saben que pueden obtener grandes beneficios si controlan el riesgo, que consiste en salirse antes de que el campo se llene de «gaullistas» (inversores) gritando «devuélveme mi pasta». Se trata de entrar de los primeros para que los últimos financien tus ganancias. Es un sistema libre muy parecido a la lotería, pues sólo el azar determina si ganas algo o si pierdes todo.

En las pirámides cerradas el elemento diferenciador reside en la existencia de una institución que funciona como regulador y garante, esto es, deja que la pirámide se desarrolle según reglas de funcionamiento que él establece.

Además, la labor comercial de quien atrae nuevos inversores se incentiva mediante su remuneración.

Pues bien, el sistema financiero en los Estados hiperendeudados es una pirámide cerrada porque cada Estado asume las funciones de jefe local y las instituciones internacionales (FMI, Banco de Pagos Internacionales) ejercen las de soberano; y se prima con «bonus» y comisiones la competencia entre los distintos agentes financieros por atraer a nuevos inversores.

Como el dueño de la pirámide sabe que de forma periódica se producirán episodios donde los «gaullistas» griten «devuélveme mi pasta», el Estado neutraliza con sus Bancos Centrales las salidas precipitadas de los inversores aportando la liquidez que se necesite para que el sistema recupere la confianza, es decir, para que los «gaullistas» dejen de protestar y sigan contribuyendo con sus fondos hasta que se supere la «crisis piramidal».

En suma, los Bancos Centrales en un esquema piramidal cerrado hacen las veces de los inversores que dejaron de arribar fondos porque perdieron la fe en el modelo.

Cuando el esquema recobra el crédito perdido, los Bancos Centrales se retiran hasta el siguiente crash porque los nuevos inversores atraídos por las ofertas de los agentes comerciales hacen inútil su presencia.

Esquema piramidal motor del Estado clientelar desde el s. XVII

El sistema financiero piramidal cerrado no es un capricho de estafadores, sino que constituye el pulmón económico del Estado clientelar, pues gracias a él los Gobiernos disponen, más allá de los impuestos, de una gigantesca manguera de dinero sin que las garantías de los préstamos ni su devolución les quiten el sueño.

Los orígenes de este sistema se remontan al periodo augustal británico, esto es, el medio siglo que sigue a la Revolución de 1688.

Como nos explica J. G. A. Pocock en El momento maquiavélico, a partir de 1690 se produce la revolución financiera que asocia la prosperidad nacional con el crecimiento de las actividades gubernamentales y, en especial, con la guerra.

Nos dice el historiador nacido en Londres que «el debate Augústeo deriva su carácter maquiavélico del hecho de que los críticos de las nuevas finanzas denunciaron una nueva manifestación de la alianza entre clientelismo y militarismo, corrupción y ejército permanente».

No es casualidad que el Banco de Inglaterra se fundara precisamente en 1694 y que fuera el que animaba a pequeños y a grandes inversores a prestar su dinero al Estado que garantizaba un interés. Gracias a los nuevos recursos pudo mantener ejércitos permanentes y acelerar el clientelismo político.

Del éxito de la expansión del crédito dependía el crecimiento del poder del Estado, pero para ello debía garantizar el retorno de las aportaciones de los inversores y el aumento de su rentabilidad.

Por eso, a medida que la cantidad de las aportaciones crecían, el Estado emitía más deuda para aumentar su poder y para cubrir los reembolsos de las primeras emisiones, aunque no tuviera capital ni garantías con las que respaldarlo.

Pocock de nuevo: «El Estado se sintió capaz de aceptar más crédito y de comprometerse incluso en más actividades de cuantas podían ser financiadas atendiendo al capital existente, y se vio obligado a garantizar el reembolso de lo tomado en préstamo acudiendo a ingresos y créditos por percibir en el futuro; había nacido un concepto de national debt (deuda pública) que sería legado en herencia a las generaciones futuras».

El efecto multiplicador de la riqueza vía deuda pública se debe a que estos títulos se convierten en un objeto de comercio cuyo valor no depende de un bien tangible o real que garantice la devolución del empréstito, sino de la confianza de los inversores en el devenir del Estado.

Por tanto, el concepto de deuda pública es inseparable del origen del sistema financiero como esquema piramidal, donde el «crédito» sustituye a la tierra y al comercio como elemento caracterizador de la economía política.

Desde finales del s. XVII hasta abril de 2023 el hombre no ha encontrado aún otro método de creación de dinero tan fabuloso como el que le proporciona el esquema piramidal cerrado.

Y como nos enseña Locke, uno de los primeros accionistas del Banco de Inglaterra, en su Dos tratados sobre el gobierno civil, sólo podemos superar la sociedad basada en el trueque si se dispone de dinero para hacer posible una economía «monetizada» que facilite la acumulación y el ahorro.

Pocock vuelve a venir en nuestra ayuda: «Locke había sostenido que las sociedades constituidas sobre la simple ocupación y cultivo de territorios originariamente libres, eran incapaces de superar el estadio del clan patriarcal en el que no había necesidad de institucionalizar un gobierno, ni siquiera para administrar la ley natural. La invención del dinero habría propiciado un cambio en ese estado de cosas. El «capricho» y la «convención» habrían asignado un valor ficticio al oro y a la plata, y estos metales, al ser más perdurables que los bienes de consumo que poseían un valor real para los hombres, podían ser acumulados y utilizados para atribuir un valor de intercambio a los bienes y a la tierra, y empleados como medios para adquirir más de cuanto un hombre precisara para satisfacer sus necesidades naturales».

En suma, el valor de los bienes que se intercambian ya no va a depender de la satisfacción de las necesidades reales que procuran, sino del «capricho» o la «opinión» que son los que fijan el valor de intercambio del dinero (metales ayer, papel moneda hoy) que pasa a ser el medio de pago de todo tipo de bienes, incluidos los públicos (ejército, sanidad, educación) y los políticos (clientelismo, medios de comunicación).

Si el intercambio monetario permite la consecución de cualquier bien, y el Estado puede conseguir todo el dinero que quiera emitiendo deuda pública que compran inversores a cambio de un tipo de interés sin más garantía que la propia existencia del Estado, no habrá otro sistema que le proporcione más financiación que un esquema piramidal cerrado donde él ejerce las funciones de dueño.

Corrupción moral y riqueza material

El problema radica en que el punto débil del sistema no tiene solución, esto es, que ni siquiera los Bancos Centrales tienen la capacidad de evitar la falta de confianza que propicia la aparición de los «gaullistas» reclamando a los emisores de los títulos de deuda pública (y privada) «devuélveme mi pasta».

La pérdida de crédito de los inversores no es otra cosa que su opinión valorando el estado de las cosas, con independencia de que ese juicio sea acertado. Y esa opinión se traduce en decisiones de aportar nuevos fondos al esquema o no, determinando así el equilibrio financiero.

Comprendo que sea difícil entender que del robo y el engaño del sistema piramidal cerrado (se premia la labor de los que incitan a participar en un sistema que necesita la entrada de un número creciente de inversores, donde la solicitud al mismo tiempo de devolución del dinero por un número significativo de partícipes destruiría el esquema y las pérdidas serían generalizadas) pueda nacer la riqueza que hace posible el comercio y el crédito con el que, entre otras cosas, se puedan financiar los servicios públicos del llamado Estado de Bienestar.

Pero las relaciones entre política democrática y economía política siempre fueron contradictorias, pues la primera genera deuda tanto por clientelismo político como por demandas ciudadanas, y esa deuda creada gracias al esquema piramidal perjudica el crecimiento económico.

No obstante, sin el fraude y el expolio del mismo esquema no habría sido posible el lujo privado y el bienestar público propiciado por una actividad económica monetizada hasta el paroxismo.

De ahí que, como vimos más arriba, los críticos de las nuevas finanzas ya denunciaran hace siglos la vinculación entre clientelismo y militarismo, entre corrupción y ejército permanente.

Como he intentado probar a lo largo del artículo, sería una injusticia considerar a Carlo Ponzi, estafador, contrabandista de inmigrantes y él mismo inmigrante italiano que llegó a los Estados Unidos en 1903; como el economista involuntario que creó nuestro sistema financiero al popularizar los esquemas piramidales, pues si bien Ponzi conoció al monstruo por trabajar en un banco de Montreal en 1907, lo que le llevó a la cárcel por falsificar cheques; D. Carlo y sus esquemas sólo son el chivo expiatorio que impide levantar el velo y descubrir la verdad: la mezcolanza entre corrupción y riqueza material lleva siendo la clave de bóveda de las finanzas piramidales del Estado clientelar desde hace más de tres siglos.

La pregunta sin contestar es si va a seguir siéndolo el próximo lustro.

Nixon tuvo la posibilidad de superar la «crisis piramidal» generada por De Gaulle eliminando el patrón oro.

Pero esa bala ya fue usada.

El cerco se estrecha.